本記事では、たびたびレバレッジETFについて、解説をしています。私は基本的には、レバレッジETFにはおおむね肯定的です。

今回、レバレッジ投資信託、レバレッジETFについて、質問をいただいたので、それにこたえる形で、レバレッジETFや、レバレッジ投資信託について、積立投資という観点で、どのように考えればいいか、一度整理したいと思います。

この記事はこういう人におススメです。

- レバレッジETFを始めたいが、リスクの大きさから投資を躊躇している人

- 目標金額までの最短ルートで投資をしたい人

- PFにレバレッジETFを組み入れようとしている人

レバレッジETFへの投資は100%正しいのか?

SP500やナスダックのレバレッジに投資するのがより良いと思いますがいかがでしょうか?脳死で積み立てる覚悟があり、今後も成長出来るストーリーがあればやっても良いと考えてます。※以下前提 米国がこれからも成長し続ける 暴落が起きても淡々と積立出来るものとします。

質問者様は20代の方で、これから資産形成をしていく方になりますね。今回は、この方をモデルケースに、レバレッジETFの取り扱い方について、解説をしていきましょう。

レバレッジETF、レバレッジ投資信託の魅力とデメリットとは?

レバレッジETFについては、普通のETFの2倍、3倍の値動きをする以上、その分、メリット、デメリットは多くあります。

メリットはいわずもがな、高いリターンを得ることができる、ということですね。シンプルに、右肩上がりの相場であれば、通常のETFの2倍、3倍以上のリターンを得ることができます。SP500が2011~2020年で数倍だったのに対し、3倍の値動きをするSPXLは25倍になっているのが、その一番の証左でしょう。

デメリットは、指数との乖離があることや、リスクが高くなることで、期待リターンの中央値が下がることもありますが、投資家が最も大きく直面する課題は、値上がりも多ければ、値下がりも大きい、ということでしょう。

下のチャートは2020年のSPXLのチャートです。75ドルから18ドルまで、最大80%近く下落しています。この下落に耐えれるかどうかというのは、投資家の胆力が試されるところです。

>>>レバレッジETFであるSPXLについては、こちらで詳しく解説しています。

レバレッジ投資で注意するポイントとは?

では、この暴れ馬のような投信、ETFを扱うには、どのようにすればいいのでしょうか。

絶対にやってはいけないことは、ゴール直前の大失速

質問者様は20代なので、投資をこれから30年以上行っていく形になると思います。たとえば、資産形成がうまくいったとしましょう。たとえばゴールが1億円だとして、45歳で9500万円まで稼げたとします。さて、ようやくゴールまで来た…というところで、コロナショックが起こったことを考えましょう。すべてSPXLに投資していたとすると、理論的には、資産は2500万円程度まで下がるのです。

これは投資の方法として最悪ですよね。僕も7000万円のマイナスには、ちょっと耐えれる気はしません。コロナショックが起こることが誰も予想できなかったように、下落というのは突然襲い掛かります。このような突然の下落に対する備えというのは、ゴールに近づくにつれて、より必要になってきます。

じゃあどのように資金を積み立てていくのか?

では、どのようにレバレッジETFを活用していくべきでしょうか。ヒントは、時間分散にあると思います。

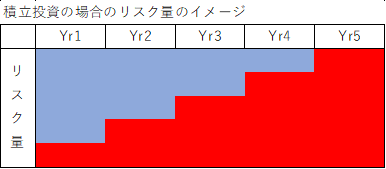

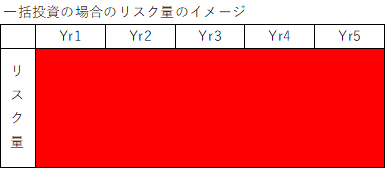

積立=時間分散、と思っている人がいますが、これは大きな間違いです。積立投資は、リスクの率が同じだとすると、積立額が大きくなるに大きくなるにつれて、リスクの量が上がっていきます。

本来、レバレッジETFのような、ただでさえリスクが高い商品を扱うには、リスクをコントロールすべきだと考えます。よって、本来、一括投資と同じようなリスクの持ち方をすべきなのです。

>>>積立投資はリスク分散ではないよ、という話を知りたい方は下記へ

レバレッジETFを使ったリスク分散の考え方

では、具体的に、どのようにレバレッジETFを使えばよいのでしょうか。私は、「最初はレバレッジ前回で、ある程度のリスクになれば、徐々にレバレッジ比率を減らしていく」ことをお勧めします。

実際に事例を見てみましょう。以下は前提です。

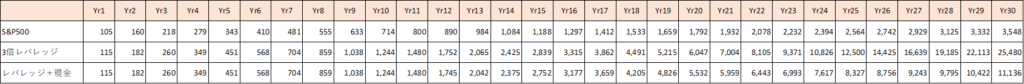

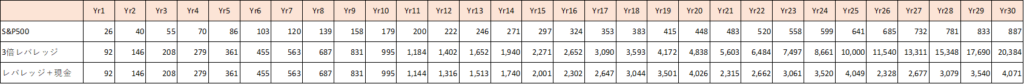

- 前提:S&Pはリターン5%、レバレッジはリターン15%とする

- 前提:最大ドローダウンをリスクとする。S&P500は最大25%、レバレッジは最大80%マイナスになる可能性があるとする

- 初年度100万円で毎年50万円ずつ積立するとする

- レバレッジ+現金は、レバレッジの部分が5000万円を超えた翌年に、半分を現金化するものとする。

まず、リターンを見てみましょう。もちろんレバレッジが一番リターンが高いです。常に15%ですから、当然ですね。

一方でリスク(最大ドローダウン)を見てみましょう。30年後にクラッシュが起こると、レバレッジは2億円のマイナスになります。これに耐えれるのか、そもそも30年後に2億円マイナスしたときに、そのあとリカバリーできるか、というのも疑問です。

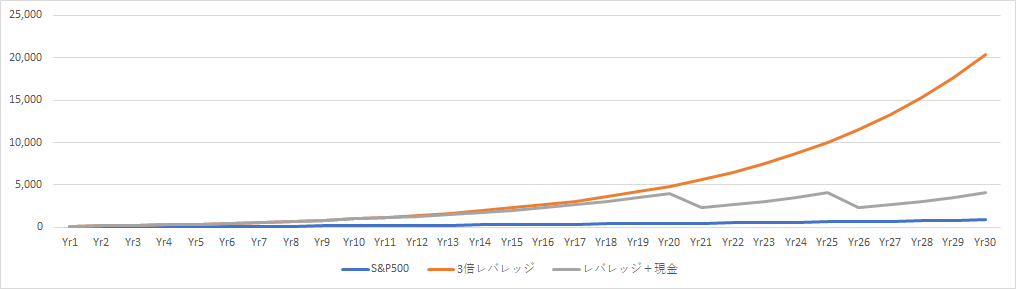

グラフにしてみると明らかですよね。3倍レバレッジはリスクも加速度的に増えていくのに対し、レバレッジ+現金では、リスクをコントロールしていることがわかります。本来1億円を目指すのであれば、リスクは4000万円くらいが妥当ですが、借金してまでリスクを上げる必要はないかと思います。よって、それまでは愚直にリスクを高めていく、というのが、最も合理的なのかな、と思います。

まとめ:レバレッジ投信、レバレッジETFは「リスクの量」に注意せよ

レバレッジETFは、魅力的なETFですが、使い方を間違えれば、一瞬で資産を失う、諸刃の剣であります。よって、レバレッジETFは、必ずリスクの量に注目して投資すべき、と考えます。

若いうち、また資産を少ないうちは、リターンの恩恵を最大に受けつつ、資産が形成できてきたときは、リスクを抑えに行く、そういったスタンスで投資をすることで、将来十分な資産を、リスク低く形成できるのではないでしょうか。若いうちは、ぜひ、レバレッジの恩恵を使ってほしいところですね。

>>>レバレッジETFを使った投資手法はこちら